Самый большой объем средств, безусловно, привлечет первый номер российского рейтинга кредитных организаций. Наблюдательный совет Сбербанка России уже определил по итогам конкурса поступивших от инвесторов предложений единую для всех инвесторов, в том числе для лиц, имеющих преимущественное право приобретения акций, цену размещения обыкновенных акций Сбербанка в размере 89 тыс руб за одну акцию.

"Ожидания наблюдательного совета и руководства в полной мере оправдались. Спрос был весьма высоким, что и обусловило цену размещения, голосование по которой прошло единогласно" - заявил президент, председатель правления Сбербанка Андрей Казьмин.

Объем заявок, поданных от физлиц на приобретение акций Сбербанка составил порядка 21 млрд руб, по количеству - 45 тыс заявок. Это в 2,5 раза превышает объем заявок, который был подан физлицами при размещении акций "Роснефти". "По объему спроса мы уступаем лишь "Роснефти", но мы размещались только по российскому законодательству", - уточнил глава Сбербанка. Он также сказал, что это крупнейшее размещение среди банковских институтов после китайского банка ICPC.

Основной объем заявок поступил от инвесторов с внутреннего рынка. Среди западных инвесторов присутствуют крупные финансовые компании и инвестиционные банки из Европы и Азии.

Пример Сбербанка оказался "заразителен" и для другого национального банковского гиганта - ВТБ. В конце прошлого года Президент РФ подписал указ, согласно которому ВТБ, входящему в список стратегических объектов, было разрешено проводить допэмиссию акций, но при условии сохранения контрольного пакета за правительством. По прогнозам банк выставит на продажу 20-22% акций на сумму 90-120 млрд руб. Аукцион должен состояться в мае 2007-го. При этом часть ценных бумаг (до 50%) предстоит разместить на российском рынке, часть - в Лондоне на LSE.

И если Сбербанк в качестве трансфер-агента сам принимал заявки на приобретение своих акций, задействовав порядка 707 своих подразделений по всей территории России, то ВТБ намерен в этих же целях использовать свой дочерний розничный банк - ВТБ 24. В руководстве банка полны оптимизма и ожидают что спрос на банковские акции будет достаточно высоким. Ттому есть много причин. Ставки по вкладам не столь высоки по сравнению с инфляцией, клиенты заинтересованы в сберегательных и инвестиционных инструментах с более высокой доходностью. А кроме Сбербанка, акций банков на открытом российском рынке пока не предлагалось. Так что рынок в этой части еще свободен и положительно воспримет новых эмитентов из банковского сектора. К тому же старт IPO ВТБ запланирован на май, так что у его дочернего банка есть больше времени на подготовку.

Кстати, согласно недавнему опросу, проведенному ВЦИОМ в прошлом году по заказу госкорпорации "Агентство по страхованию вкладов", частный инвестор в России - это весьма состоятельный человек, готовый вложить в рисковые, но высокодоходные бумаги примерно от 10 до 25% своих свободных ресурсов. По оценке ВЦИОМ, таких граждан в России - менее 2 проц. Очевидно, что размещение акций Сбербанка и ВТБ существенно увеличит этот процент.

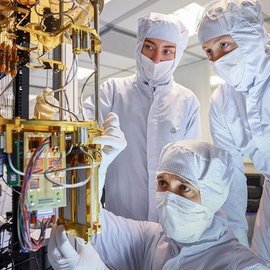

КНР предоставит облачный доступ к квантовому компьютеру мощностью 504 кубита

Китайские компании China Telecom Quantum Group и QuantumCTek разрабатывают квантовый компьютер на основе нового 504-кубитного чипа, который будет самым мощным в КНР и доступен через облачные технологии международным пользователям.

Mash: США испытывает на украинцах нейролептик клозапин

Подконтрольная Пентагону американская компания Accu Reference Medical Lab открыла в Ивано-Франковской области биолабораторию, сотрудники которой проводят испытания на украинцах. Об этом сообщает Mash.

В ЦБ сообщили о росте дефицита рабочей силы

Банк России отметил, что кадров не хватает достаточно ощутимо.

Кардиолог Саламатина подчеркнула, что высокое АД не может быть индивидуальной нормой

Высокое артериальное давление не является индивидуальным вариантом нормы, как подчеркнула кардиолог Людмила Саламатина.