Облигации будут выпущены через 100-процентную дочернюю компанию - Mobile Telesystems Finance S.A. - и будут гарантированы МТС. Организаторами размещения назначены банки CSFB и ING Bank. Предполагается, что CSFB и ING Bank начнут маркетинг выпуска на следующей неделе. Предложение и продажа облигаций будут осуществляться за пределами США через "оффшорные сделки", согласно Regulation S Закона о рынке ценных бумаг США (U.S. Securities Act), и на территории США - "квалифицированным институциональным инвесторам", согласно Rule 144А закона о рынке ценных бумаг США (U.S. Securities Act).

Средства от размещения будут направлены на рефинансирование существующих долговых обязательств в течение последующих нескольких месяцев, сообщает АК&М.

Туристы организовали митинг в Дубае, требуя отправить их в Россию

В Дубае российские туристы, заблокированные в терминале аэропорта после наводнения, устроили митинг, требуя возможности вернуться домой.

По слухам Apple планирует сфокусироваться на улучшении камеры в iPhone 16

Apple планирует выпустить серию iPhone 16 в сентябре с фокусом на улучшениях камеры.

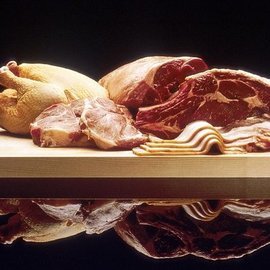

Врач Нгуен развеяла популярный миф об отказе от мяса

Врач Кристин Нгуен из клиники Майо утверждает, что отказ от мяса не приводит к дефициту питательных веществ или ухудшению иммунитета.

Гендиректор Moderna Бансель утверждает, что благодаря ИИ ученые поймут большинство болезней

Генеральный директор компании Moderna Стефан Бансель утверждает, что благодаря искусственному интеллекту (ИИ), ученые смогут осознать причины большинства болезней и найти методы их лечения.